はじめに

公益法人が満たすべき財務基準として収支相償、公益目的事業比率、遊休財産保有制限がありますが、その中でも多くの公益法人が頭を悩ませている基準が収支相償です。

本ブログでは、収支相償を満たさないことが決算作業時点で把握された場合の対応策について説明します。

収支相償の概要

公益社団法人及び公益財団法人の認定等に関する法律(以下、「認定法」)では、「その公益目的事業を行うに当たり、当該公益目的事業の実施に要する適正な費用を償う額を超える収入を得てはならない(認定法第14条)。」とされています。

これは、ざっくり言うと公益目的事業の損益に一定の調整を行った金額がゼロかマイナスになることを求めています。このような公益法人の財務基準を収支相償といいます。

なお、収支相償は、二段階で判断されます。

第一段階としては各公益目的事業単位で判断を行い、第二段階として公益目的事業会計全体として判断を行います。

一般的に問題となるのは、第二段階であるため、ここでは、第二段階の収支相償について説明をします。

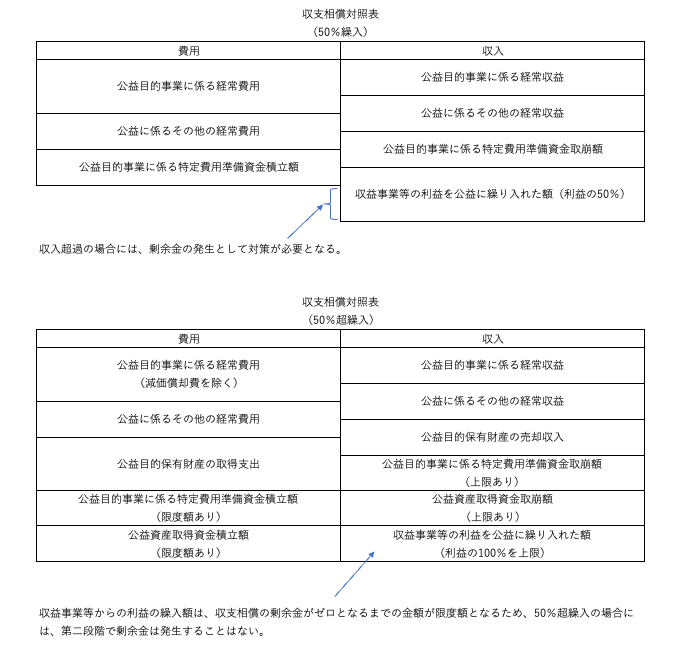

収益事業等の利益額の50%繰入の場合と50%超繰入の場合の違い

公益法人が収益事業等を営んでいない場合及び収益事業等から公益目的事業に利益額の50%を繰り入れる場合(以下、「50%繰入の場合」)と公益法人が収益事業等から公益目的事業に利益額の50%を超えて繰り入れる場合(以下、「50%超繰入の場合」)で収支相償の計算式が異なります。

50%繰入の場合と50%超繰入の場合の収支相償の計算図は以下のとおりです。

収支相償を満たすための対応策

50%超繰入の場合には、第二段階において収支相償の対応が必要となる剰余金が発生することはありません。したがって、以降の説明は、収支相償の第二段階における50%繰入の場合を前提とします。

収支相償で剰余金が発生した場合の対応策としては、「1.特定費用準備資金の積立」「2.公益目的事業に関する資産の取得計画や翌事業年度の事業拡大等について文書で説明」「3.今後の理事会において解消計画を検討」という3つの検討段階が想定されます。

以下、順に説明を行います。

特定費用準備資金の積立

決算作業時などに収支相償を満たさないことが判明した場合には、まず検討すべきは新規又は追加の特定費用準備資金の積立処理が可能かどうかです。

ここで、特定費用準備資金とは、将来の特定の活動の実施のために特別に支出する費用に係る支出に充てるために保有する資金をいい(認定法施行規則第18条1項)、既存事業の拡大や将来開催するイベントや記念事業等の翌事業年度以降に発生する費用を事業年度に積立計上を行うものとされます。

なお、既存事業を維持する場合であっても、将来において見込まれている収支の変動に備えて法人が自主的に積み立てる資金や専ら法人の責に帰すことができない事情により将来の収入が減少する場合に積み立てる資金も対象となり得ます(FAQ問Ⅴ-3-⑦参照)。

また、特定費用準備資金の積立には、以下の要件をすべて満たす必要があります(認定法施行規則第18条第3項)。そのため、以下の要件を満たすことができない予備費等、将来の一般的な備えや資金繰りのために保有している資金は、特定費用準備資金として認められないため注意が必要です。

(特定費用準備資金の要件)

- 資金の目的である活動を行うことが見込まれること。

- 資金の目的毎に他の資金と明確に区分して管理され、貸借対照表の特定資産に計上していること。

- 資金の目的である支出に充てる場合を除くほか、取り崩すことができないものであること又は目的外に取り崩す場合に理事会の決議を要するなど特別の手続きが定められていること。

- 積立限度額が合理的に算定されていること。

- 特別の手続きの定め、積立限度額、その算定根拠について事業報告に準じた備え置き、閲覧等の措置が講じられていること。

公益目的事業に関する資産の取得計画や翌事業年度の事業拡大等について文書で説明

特定費用準備資金の積立が困難と判断された場合は、剰余金の発生原因を記載するとともに、公益目的事業のための資産取得資金の積立計画や公益目的保有財産の取得計画、翌年度の事業拡大等について事業報告等の定期提出書類に文章により説明を行う必要があります。

ここで、資産取得資金や公益目的保有財産とは以下のような財産を言います。

資産取得資金:将来、公益目的事業やその他の必要な事業、活動に用いる実物資産を取得又は改良するための資金(認定法施行規則第22条3項3号)

公益目的保有財産:公益目的事業財産を支出することで得た財産や法人自ら公益目的に使用すると定めた財産等(認定法第18条第5号~7号)

収支相償の剰余金が発生する場合であり、特定費用準備資金の積立が出来ない状況であったとしても、公益目的事業に使用する資産の取得計画や翌事業年度など短期的に公益目的事業の事業費に使用することを具体的に説明することが可能であれば、収支相償の剰余金の対応は可能となります。

なお、文書により上記の説明を行った場合は、実際の解消状況について翌事業年度の事業報告等の定期提出書類において説明を行うことが必要となります。

今後の理事会において解消計画を検討

特定費用準備資金の積立も困難であり、特別な事情や合理的な理由により公益目的事業のための資産取得資金の積立計画や公益目的保有財産の取得計画、翌事業年度の事業拡大等について文章により説明を行うことも出来ず、翌事業年度の事業計画等における解消計画で適切に費消することが出来ない場合には、具体的な解消計画を今後の理事会において検討することを事業報告等の定期提出書類提出までの理事会で決議する必要があります。

なお、上記のような理事会決議を行った場合には、まず、剰余金発生年度の事業報告等の定期提出書類において剰余金の発生原因、剰余金を翌事業年度における解消計画で費消することができないことについて特別な事情や合理的な理由、解消計画検討のためのスケジュールを記載する必要があります。一般的な記載例は以下のとおりとなります(「平成28年度公益法人の会計に関する諸課題の検討の整理について」に記載されている記載例)。

「剰余金〇億円については、〇〇の理由でその具体的な解消計画については令和〇年〇月開催の理事会において決定することを令和〇年〇月の理事会で決定した」

また、解消計画について理事会において決定した場合、翌事業年度に翌々事業年度の事業計画を提出する際に、機関決定された剰余金の解消計画を提出するとともに、当該剰余金に見合う資金について貸借対照表に特定資産として計上する必要があります。

さらに、翌々事業年度の事業報告等の定期提出書類において、剰余金が解消計画に従って解消された旨の説明を行うことになります。ただし、実務として理事会で解消計画を決定した段階で内閣府等から提出済みの定期提出書類を修正し、当該決定した解消計画を別表Aに記載するように指導されることもあります。特段問題になる話でもありませんので、このような指導、修正通知がなされた場合は、指示に従い修正を行って良いと考えます。