公益法人が寄附を受領する際のポイント

2022年10月4日付けで公益法人information上に「寄付についての広報資料」が公開されました。

本広報資料では、公益法人が寄附を受領した際の流れやよくある質問についてFAQ形式で整理されています。

本記事では、当該広報資料について解説を行います。

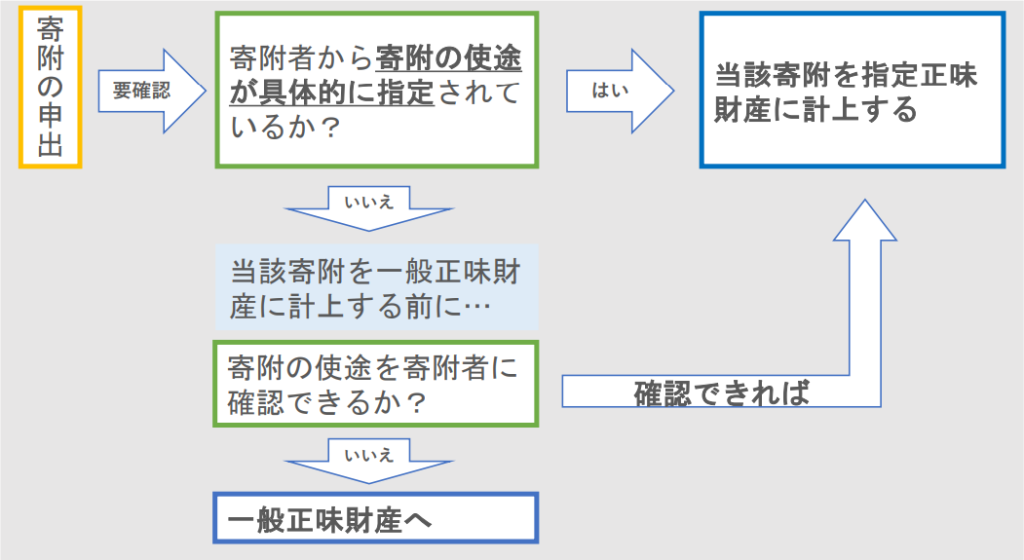

公益法人が寄附を受け取る流れ

まず、広報資料では、公益法人が寄附を受け取る流れについて解説されています。

指定正味財産を計上する主なメリット

広報資料では、受領した寄付金を指定正味財産とするメリットして以下が示されています。

- 受入れた寄附財産を利用して別の財産を取得(車両、有価証券などの購入)し、公益目的保有財産としての基本財産とすることが可能

- 上記の他、指定方法によっては法人運営、収益事業の指定正味財産に計上することが可能

- 上記1、2は財務基準の適用除外

- 法人の望むタイミングで財産の費消が可能

また、寄附を指定正味財産に計上する場合は、寄附の使途の指定は、寄附申込書等で具体的に明示されていることが必要である旨も明記されています。

さらに、寄附を一般正味財産に計上するときに注意点として、寄附者が公益目的事業以外の使途を示さなければ公益目的事業会計に計上する必要がある旨も説明されています。

公益法人が寄附を受領する場合のQ&A解説

以下、広報資料に記載されているQ&Aについて質問ごとに回答を簡単に整理します。

どの程度の使途の具体性があれば寄附を指定正味財産に入れることができるのでしょうか?

公益法人が寄附を公益目的事業の指定正味財産に計上する場合は、例えば、「公1事業に使用する」という記載だけでは、不十分となります。

ここで、指定正味財産として扱うためには、「公1事業の〇〇事業に使用する」など、公1事業の中のどの事業かを具体的に明らかにされていることが必要となる旨が明記されています。

どうして指定正味財産は財務基準を考慮しなくてもよいのですか?

以下の理由により指定正味財産は、財務三基準の判定から除外されます。

収支相償

まず、収支相償については、一般正味財産増減の部の公益目的事業会計の経常収益と経常費用を基礎に判定を行うため、指定正味財産に経常した寄附等は判定から除外されます。

公益目的事業比率

次に公益目的事業比率については、一般正味財産増減の部の公益目的事業会計の経常費用を基礎に判定を行うため、指定正味財産に経常した寄附等は判定から除外されます。

遊休財産

最後に遊休財産については、指定正味財産に計上された寄附は、遊休財産から控除される控除対象財産となります。

指定正味財産から生じる運用益(果実)は指定正味財産として扱うことができますか?

本質問は、例えば、指定正味財産である国債について国債の元本だけでなく、その受取利息も指定正味財産となるかという趣旨となります。

ここで、運用益(果実)については、寄附者からの具体的な使途の指定があれば、指定正味財産として扱うことになります。

一方、運用益について具体的な使途の指定がない場合は、運用益(果実)が発生した年度で一般正味財産増減の部に計上することとなり、指定正味財産から除外されます。

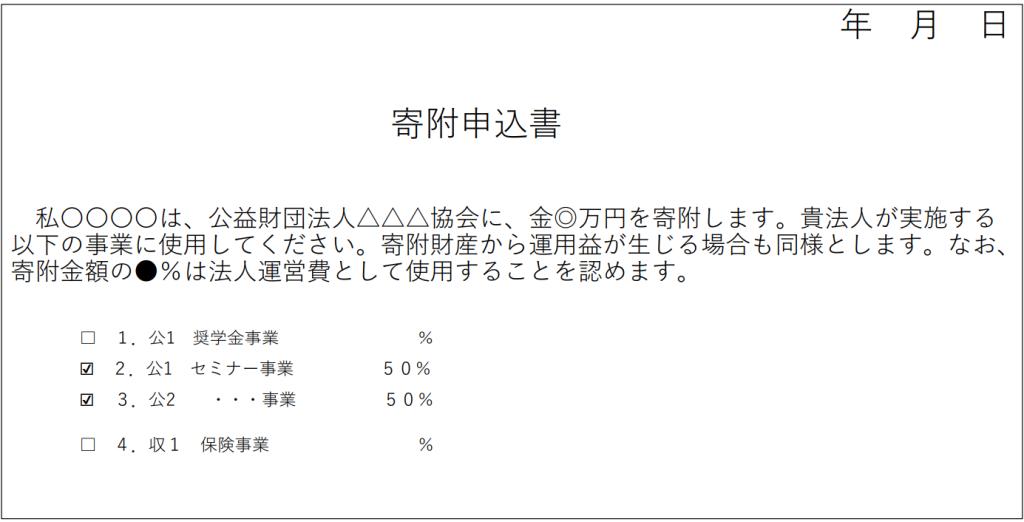

どのように寄附者から寄附の使い道を確認すればよいですか?

寄附者に寄附の使途を確認する方法として、寄附申込書に寄附の使途を具体的に記載してもらう方法が想定されます。

ただし、上記の方法による場合、寄附を受領する公益法人の事業の詳細を承知していない寄附者もいます。

そのため、上記のような状況を想定し、以下のような受領する寄附の使途の指定方法が例示されています。

- 法人が準備する寄附申込書に当該法人が実施する事業名を列記し、寄附者が寄附したい事業にチェックを付ける方法

- 事業名の隣に寄附の使い道の割合を記載する方法

また、以下のような申込書の例も掲載されています。

募金は寄附者の意図する寄附の使途が判明しません。そのため一般正味財産に入れることになるのでしょうか?

募金については公益法人が実施する「公1の○○事業」事業に使用など具体的に明らかにして募金を行う場合は、指定正味財産に計上することになります。

一方、「国際貢献に資するため」など法人の設立目的達成のために寄附を募るなどの場合も考えられます。この場合は、法人の実施するどの事業に寄附を使うのか判明しません。

このため、集めた寄附は一般正味財産に計上することになります。

土地、家屋、絵画など現物資産の寄附の申し出があったら、どのように受け入れたらよいのでしょうか?

土地、家屋などの現物資産の寄附の申し出があった場合としては、以下のような事例が想定されます。

- 法人が実施する事業として利用する場合

- 定款の変更や実施事業の追加認定を受けて法人の事業として利用する場合

- 将来利用できる可能性があるので寄附を受取る場合

1、2の場合は、寄附された現物資産をすぐに利用する蓋然性が高いために、寄附者に寄附財産の

使い道を決めてもらい、指定正味財産として受取ることで、財務基準への影響もありません。

3の場合、一般正味財産として寄附財産を受取れば遊休財産となりますが、指定正味財産として

受取ることができれば財務基準への影響はありません。

ここで、当該財産を公益目的事業に使用していない等の場合、寄附者がみなし譲渡所得課税の対象となる可能性がありますので注意が必要です。

なお、寄附された現物資産は、受入れ時の公正な評価額(時価)が取得価額になります。

寄附を指定正味財産に計上する場合、行政庁の審査はあるのでしょうか?

寄附を受領した場合、法人が提出する定期提出書類等により、指定正味財産の内容を確認することになります。

そのため、寄附を受領した公益法人は、寄附申込書等の書類は保管(法人の定める保管期間)をしておく必要があります。

公益法人に寄附を行う場合の個人や法人の税制上の優遇措置はありますか?

当該寄附を支払った個人や法人の税制優遇措置については、以下の記事で解説を行っています。

以下の記事を参照してください。

まとめ

本記事では、公益法人が寄附を受領した場合の取り扱いについて会計や財務三基準などの認定法の取り扱い等について幅広く解説を行っています。

指定正味財産については、公益法人特有の複雑な制度となっています。

寄附を受領しているが、公益法人の財務三基準などの取り扱いで困ることが多い公益法人は、寄附を指定正味財産として取扱えるように法人運営や寄附受領のルールを見直すなどの検討が有用となります。