公益法人が提出する納税証明書と確認書の改正

記事の対象者

本記事は、「公益社団法人」「公益財団法人」の事務局の方、これから公益法人を目指す「一般社団法人」「一般財団法人」の事務局の方向けの記事となります。

なお、本記事内では、「公益社団法人」「公益財団法人」を総称して「公益法人」と記載し、「公益社団法人及び公益財団法人の認定等に関する法律」を「認定法」と記載します。

記事の概要

事業年度終了後3ヶ月以内に公益法人が提出する「事業報告等の定期提出書類」の添付書類である納税証明書の取り扱いが一部変更となっています。

本記事では、上記の変更に伴い内閣府が公表する「定期提出書類の手引き」も改正されているため、その内容を中心に解説を行います。

事業報告等の定期提出書類の添付する納税証明書

公益法人は、事業年度終了後3ヶ月以内に「事業報告等の定期提出書類」を内閣府等の行政庁に提出する必要があります。

当該書類の添付書類には、「滞納処分に係る納税証明書」が含まれていますが、当該書類についての改正が行われています。

以下、国税と地方税とに区分し、上記の納税証明書についての解説を行います。

国税に係る納税証明書の取扱い

まず、国税について解説を行います。

国税としては、法人税や消費税が想定されます。

本改正以前は、当該税目に対する「納税証明書(その4)」という書類を管轄の税務署において申請を行い、取得する必要がありました。

本改正に伴い、国税に関する納税証明書の提出は不要となり、公益法人が作成する「確認書」を提出することとなりました。

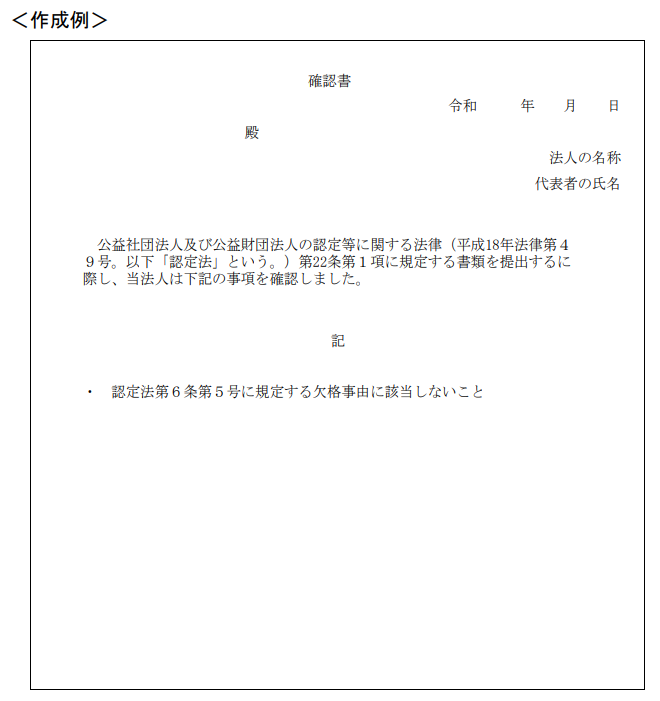

確認書

確認書では、「認定法第6条第5号に規定する欠格事由に該当しないこと」を確認した旨を記載します。

認定法第6条第5号とは、「国税又は地方税の滞納処分の執行がされているもの又は当該滞納処分の終了の日から三年を経過しないもの」とされており、公益法人自らが「国税の滞納がないこと」を確認すれば良いということになりました。

確認書のイメージ

確認書は、公益法人自らが作成することになります。

以下が、事業報告等の定期提出書類の手引きにおいて公表されている作成例となります。

地方税に係る納税証明書の取扱い

証明書の種類

まず、地方税の納税証明書の種類について解説します。

ここで、地方税に係る証明書は、国税に係る証明書と異なり、納税義務がある税目について証明書を提出する必要があります。

そのため、納税義務がある場合は、固定資産税や軽自動車税等の税目も対象となることが改正された事業報告等の定期提出書類の手引きに明記されています。

また、地方税に係る証明書は、証明書を発行する自治体ごとに様式が異なります。

そのため、証明書を発行する自治体に手続きや証明書の形式を確認する必要があります。

なお、取得する証明書は、「納付税額等の証明書」ではなく、「滞納処分を受けたことのない証明書」である点に注意が必要です。

証明期間

次に、地方税の納税証明書の証明期間について解説します。

ここで、証明書の証明期間は、公益法人が提出する事業報告等の定期提出書類の対象事業年度となります。

なお、公益認定申請時には、過去3年以内に滞納処分を受けたことがないことの証明書を添付することになっています。

そのため、事業報告等の定期提出書類の提出時においても引き続き過去3年以内に滞納処分を受けたことがないことの証明書を提出しても問題ない旨も問題ないとされています。

まとめ

本記事では、認定法及び事業報告等の定期提出書類の手引きの改正に伴い変更となった納税証明書の取扱いについて解説を行いました。

まず、国税の納税証明書は、確認書を添付するのみで対応可能となったため、公益法人の事務局の負担軽減が期待できます。

また、地方税の納税証明は、提出すべき納税証明の種類について公益法人ごとに異なる行政指導がされていたという実務上の問題がありました。

そのため、事業報告等の定期提出書類の手引きにおいて、地方税の納税証明の取得範囲が明確になったことにより、統一された行政指導がなされることが期待されます。