公益目的事業比率の概要

記事の概要

本記事は、2025年4月以降に適用される財務規律の1つである「公益目的事業比率」についての解説を行います。

また、2025年3月以前との制度との比較を含め制度改正による変更点と注意点についても解説を行います。

なお、本記事は、公益認定等ガイドライン(2024年12月改訂)を参考に作成しています。

記事の対象者

本記事は、「公益社団法人」「公益財団法人」の事務局の担当者や理事、監事の方、新たに「公益社団法人」「公益財団法人」を目指している方を対象としています。

なお、本記事内では、「公益社団法人」「公益財団法人」を総称して「公益法人」と記載し、「公益社団法人及び公益財団法人の認定等に関する法律」を「認定法」と記載しています。

公益目的事業比率の趣旨

公益法人は、公益目的事業だけではなく、収益事業等を実施することができます。

ここで、2008年以前の公益法人制度では、公益法人という名称で活動しているにも関わらず、その運営実態は、営利企業が行う収益事業等と同じような事業を主に行っているという公益法人も少なくありませんでした。

上記のような問題点を解消するため、現行の公益法人制度では、寄附や補助金等など財源として活動する法人であり、一定の税制優遇を受けることもできることから、一定規模以上の公益目的事業を実施することが要件の1つとなっています。

そのため、公益法人は、毎期、公益目的事業比率という比率を算定し、当該比率が50%以上となるように一定規模以上の公益目的事業を実施する必要があります。

公益目的事業比率の制度改正ポイント

公益目的事業比率については、同様の制度が2025年3月以前の制度においてもありました。

ここで、2025年4月以降の認定法改正に伴い、公益目的事業比率は、以下の点で取り扱いが変更となっています。

- 公益充実資金の創設

- 特定費用準備資金の定義の変更

2025年3月以前の制度では、公益目的事業を含むすべての事業に対する特定費用準備資金として積立と取崩しが可能であり、当該積立額と取崩額の全額が公益目的事業比率の算定に影響を与えていました。

しかし、2025年4月以降の制度では、特定費用準備資金のうち公益目的事業に関する部分について公益充実資金として整理され、特定費用準備資金は公益目的事業以外の収益事業等や法人会計のみの積立のみ使用されることに整理されました。

また、公益充実資金の積立については、2025年3月以前の公益目的事業の特定費用準備資金の積立と異なり、積立額の全額が公益目的事業比率に影響するのではなく、一定の調整計算が行われます。

上記の調整計算については、「公益充実資金の積立の問題点」という項目で解説を行っています。

なお、公益充実資金の概要の解説は、以下の記事で行っていますので、参考にしてください。

公益目的事業比率の計算方法

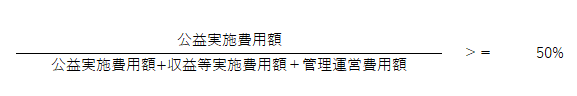

計算式

公益目的事業比率は、公益目的事業の事業費に一定の調整を行った公益実施費用額、収益事業等の事業費に一定の調整を行った収益等実施費用額、管理費に一定の調整を行った管理運営費用額を算定し、以下の比率を算定し、当該比率が50%以上となっていることを確認します。

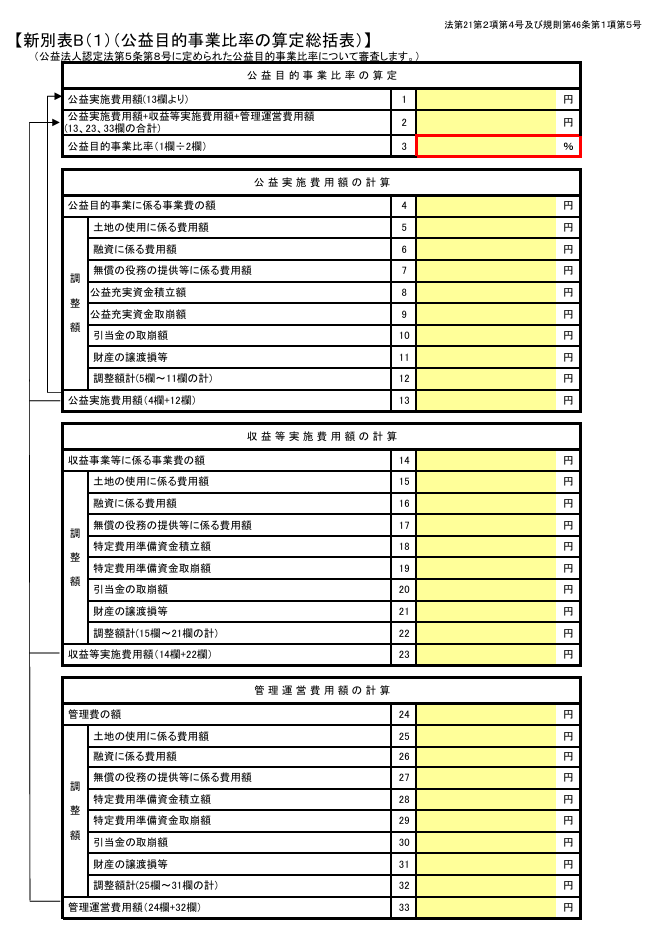

公益目的事業比率を算定する別表

なお、公益目的事業比率は、行政庁に提出する事業報告等の定期提出書類の別表B(1)を作成することにより算定を行います。

公益目的事業比率の調整項目

公益目的事業比率の算定にあたっては、活動計算書の事業費や管理費の金額をそのまま使用するのではなく、以下の調整を行う必要があります。

- 公益充実資金の調整

- 特定費用準備資金の調整

- 引当金に係る調整

- 財産の譲渡損等の調整

- 土地の使用に係る費用額の調整

- 融資に係る費用額の調整

- 無償の役務の提供等に係る費用額の調整

以下、各調整項目について解説を行います。

公益充実資金の調整

公益目的事業比率は、単年度単位の判定を行います。

この場合、数年に1度大型の公益目的事業を実施する場合は、準備期間と事業実施年度の費用を通算すると公益目的事業比率を満たすが、単年度単位の費用のみの判定では要件を満たさないことになります。

そこで、公益充実資金の積立を費用額に算入し、取崩額を費用額から控除することにより数年に1度実施する大型の公益目的事業の影響を公益目的業比率に反映できるように調整を行います。

公益充実資金の積立額と取崩額の調整方法

公益充実資金は、事業実施のための費用に充てるための積立と資産取得等に充てるための積立の双方を目的とすることが可能です。

ここで、公益目的事業比率は、費用額で公益目的事業の実施規模を判定する考え方であるため、当該事業年度における公益充実資金の積立額のうち事業実施のために積み立てられた部分に係るものを費用額に算入し、取崩額のうち資産取得等に充てた部分以外に係るものを費用額から控除します。

公益充実資金の積立のうち費用額に算入する額の算定

公益充実資金は、積立時においては目的ごとに積立額を区別しません。

そのため、当該事業年度における公益充実資金の積立額のうちいくらが事業実施のために積み立てられた額であり、いくらが資産取得等のために積み立てられた額であるか区分する必要があります。

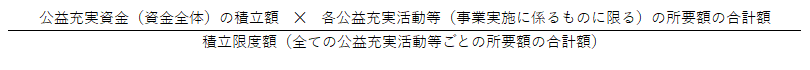

ここで、事業実施のための積立額を区分するための算定式は以下のとおりです。

なお、算定式に記載されている「所要額」とは、公益充実活動等ごとに必要となる金額をいいます。

また、所要額の見積もりは、過去の実績や類似の事例等を踏まえ、その時点における合理的な金額を算定することになります。

公益充実資金の取崩のうち費用額から控除する額の算定

公益充実資金の取崩時は、積立時と異なり具体的な使途が特定されています。

そのため、公益目的事業比率の費用額から控除する金額は、公益充実資金の取崩額から資産取得等に充てた額を控除した額となります。

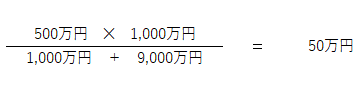

公益充実資金の積立額と取崩額を算定する別表

なお、公益充実資金の積立額と取崩額は、行政庁に提出する事業報告等の定期提出書類の別表A(5)-1の4を作成することにより算定を行います。

公益充実資金の調整の問題点

公益充実資金の積立額のうち公益目的事業比率の費用額に算入できる金額は、全体の所要額に対する事業実施に係る活動の所要額の比率で算定することになります。

そのため、2025年3月以前の制度では、特定費用準備資金と資産取得資金が公益目的事業においても区分されていたため、仮に500万円の積立が必要と判断である場合は、特定費用準備資金に500万円の新規積立を行うことで対応ができました。

しかし、2025年4月以降の制度では、所要額の比率で費用に対する積立と資産取得等に対する積立について按分計算をすることになるため、資産取得等の積立に対する所要額が多額にある場合は、費用に対する積立が相対的に少額となります。

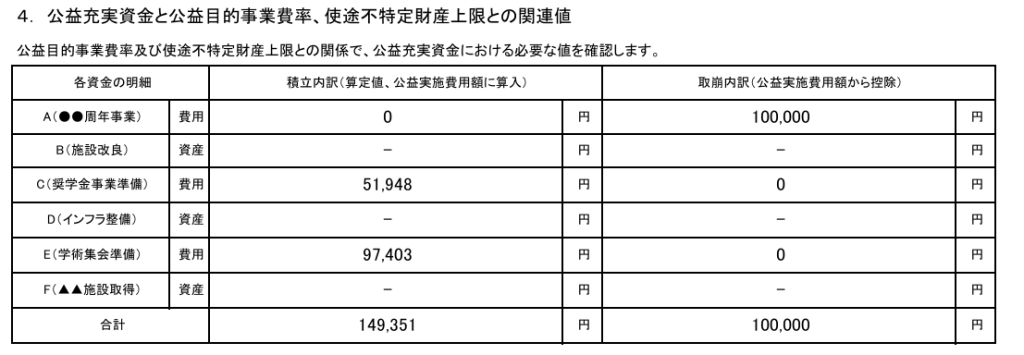

過年度に高額の資産取得等の所要額を設定した例題

以下の事例で解説を行います。

当該事業年度の公益充実資金の積立500万円

実施事業に係る公益充実活動等の所要額が1,000万円

資産取得等に係る公益充実活動等の所要額9,000万円

上記の前提で検討すると当該事業年度に500万円の積立を行っているにも関わらず、公益事業比率の公益目的事業の費用額に算入できる金額は50 万円となります。

上記に事例のように、過年度に公益充実資金の所要額に資産取得等を目的とするものを設定している場合は、当該事業年度の公益充実資金の積立額の一部のみ費用額として算入されることになります。

また、事例にように過年度に多額の資産取得等に係る公益充実活動等の所要額を設定している場合は、公益充実資金の積立を行ったとしても当該影響が少額となり、公益目的事業比率の達成が困難という状況が生じてしまう可能性が懸念されます。

特定費用準備資金の調整

特定費用準備資金については、2025年3月以前の制度においてもあり、公益充実資金で行うような調整計算はなく、積立額の全額が費用額に算入され、取崩額の全額が費用額から控除されます。

ここで、2025年3月以前の制度では、公益目的事業に係る特定費用準備資金の積立も可能でしたが、2025年4月以降の制度では、公益目的事業に係る積立は公益充実資金として整理されました。

そのため、特定費用準備資金は、公益目的事業以外の将来の特定の活動の実施のための特別に支出する費用に係る支出に充てるために保有する資金として定義されることになりました。

上記のように特定費用準備資金は、公益目的事業以外の積立となることから、公益目的事業比率の解消策としての有用性がなく、むしろ公益目的事業比率を低下させる効果があります。

なお、2025年以降の特定費用準備資金の要件等については、別記事で解説を行います。

引当金に係る調整

引当金については、繰入を行った段階で活動計算書において費用として計上されることから、引当金戻入益を計上する会計処理又は引当金を経常外増減の部で取崩した場合には、当該事業年度における取崩額を費用額から控除します。

仕訳例

以下、賞与引当金の事例で解説を行います。

なお、簡便化のため、以下の賞与の支払いは、すべて公益目的事業に関係するものとします。

1.前事業年度に賞与引当金100を以下の仕訳で処理していました。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 事業費 賞与引当金繰入額 | 100 | 賞与引当金 | 100 |

2.当事業年度において賞与300を支払いました(税金等は無視)。

パターン1:賞与引当金を充当する場合

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 事業費 賞与 | 200 | 現金預金 | 300 |

| 賞与引当金 | 100 |

パターン2:賞与引当金について戻入益として計上する場合

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 事業費 賞与 | 300 | 現金預金 | 300 |

| 賞与引当金 | 100 | 賞与引当金戻入益 |

パターン1、パターン2のどちらの方法を採用した場合であっても最終的な損益への影響は同額となります。

しかし、パターン1は、事業費の計上が200であるに対して、パターン2は、事業費が300計上されることになります。

このまま計算を行うと公益法人の実態が同じであるのみ関わらず、パターン1とパターン2で異なる公益目的事業比率が算定されてしまいます。

そこで、このような状況を回避するため、引当金について取崩益を計上する会計処理等を採用する場合には、当該取崩益の金額を費用額から控除する調整を行う必要があります。

財産の譲渡損等の調整

財産の譲渡損等の調整については、引当金の調整と同様に会計処理による影響を排除するための調整となります。

以下、建物を売却した場合の建物売却損について考えます。

建物売却損は、経常的な事業活動以外から生じる損失であるため、事業費や管理費には含めず、経常外費用として処理することになります。

そのため、当該建物売却損は、公益目的事業比率には影響を及ぶべきではありません。

しかし、当該建物売却損を事業費や管理費に計上する処理が行われた場合、公益目的事業比率が不当に変動させることが可能となります。

そこで、上記のような会計処理に対応するため、公益法人の経常的な事業活動以外における財産の譲渡損失、財産の評価替えによる評価損、財産の運用損失については、これらを事業費や管理費として処理している場合には当該金額を公益目的事業比率の算定時の費用額から控除する調整を行う必要があります。

土地の使用に係る費用額の調整

土地の使用に係る費用額の調整は、土地を自己所有している公益法人や無償又は低額で賃借している公益法人が公益目的事業比率の取り扱いで不利益とならないように調整する手法です。

土地の使用に係る費用額の調整について、以下の事例で解説を行います。

例えば、全く同じ公益目的事業のみを実施しているA法人とB法人が存在していたとします。

まず、A法人は、公益目的事業に使用する土地を自己で所有しています。

一方、B法人は、公益目的事業に使用する土地を適正価額で賃借しています。

(A法人)土地を自己所有

| 勘定科目 | 公益目的事業会計 | 法人会計 | 合計 |

|---|---|---|---|

| 地代家賃 | 0 | 0 | 0 |

| その他費用 | 50 | 60 | 110 |

| 経常費用計 | 50 | 60 | 110 |

公益目的事業比率=約45%(公益目的事業会計の経常費用0÷法人税の経常費用110)

(B法人)公益目的事業の地代50を支払う

| 勘定科目 | 公益目的事業会計 | 法人会計 | 合計 |

|---|---|---|---|

| 地代家賃 | 50 | 0 | 50 |

| その他費用 | 50 | 60 | 110 |

| 経常費用計 | 100 | 60 | 160 |

公益目的事業比率=約63%(公益目的事業会計の経常費用100÷法人税の経常費用160)

A法人とB法人を比較すると同じ公益目的事業としての活動を実施しているにも関わらず、前者の公益法人は地代がないことから公益目的事業比率が低く算定され、後者の公益法人は地代が計上されることから公益目的事業比率が高く算定されることになります。

このような不整合を調整するため、A法人の場合は、土地の賃料相当額を不動産鑑定士等の鑑定評価など一定の方法により算定し、当該金額を土地の賃料を支払った場合と同様に調整を行ったうえで公益目的事業比率の算定を実施することが可能となります。

なお、土地の使用に係る費用額として公益目的事業比率の費用額に算入できる金額は、「土地の賃借に通常要する賃料の額から当該土地の使用に当たり実際に負担した表の額を控除した額」となります。

ここで、「土地の賃借に通常要する賃料の額」は、不動産鑑定士等の鑑定評価、固定資産税の課税標準額を用いた倍率方式、賃貸事例比較方式や利回り方式など公益法人の選択に委ねるものとされています。

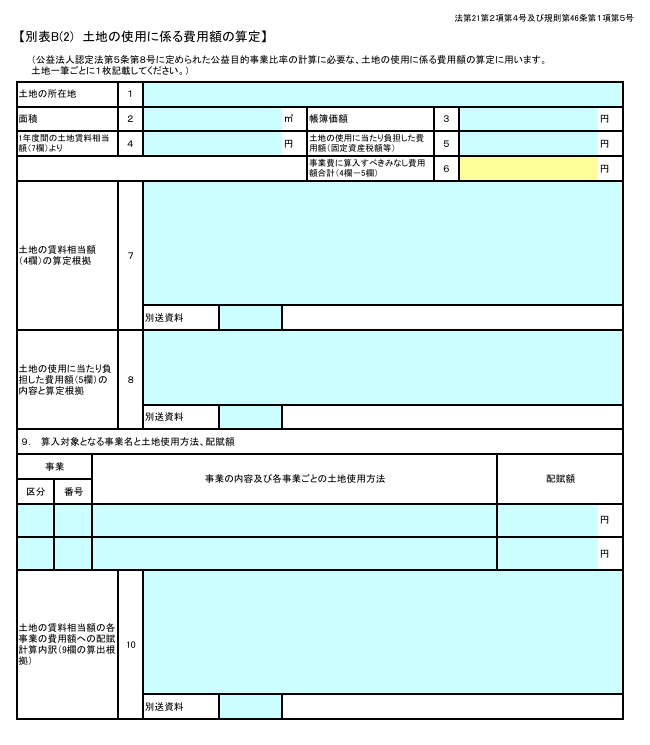

土地の使用に係る費用額を算定する別表

なお、土地の使用に係る費用額は、行政庁に提出する事業報告等の定期提出書類の別表B(2)を作成することにより算定を行います。

融資に係る費用額の調整

融資に係る費用額の調整は、土地の使用に係る費用額の調整と趣旨は同様であり、自己資金又は低い利率で借入を行ったことによる支払利息相当額の調整を行うものです。

この調整も土地の使用に係る費用額の調整と同様に、実際に利息を支払っていませんが、利息を支払ったものとして比率を算定することになります。

なお、融資に係る費用額として公益目的事業比率の費用額に算入できる金額は、「当該貸付金の資金を外部からの借入によって調達した場合の利率により計算した利子の額と、当該貸付金に係る利子の額との差額」となります。

ここで、「借入によって調達した場合の利率」は、前事業年度末の市場貸出金利を用いることが想定されます。

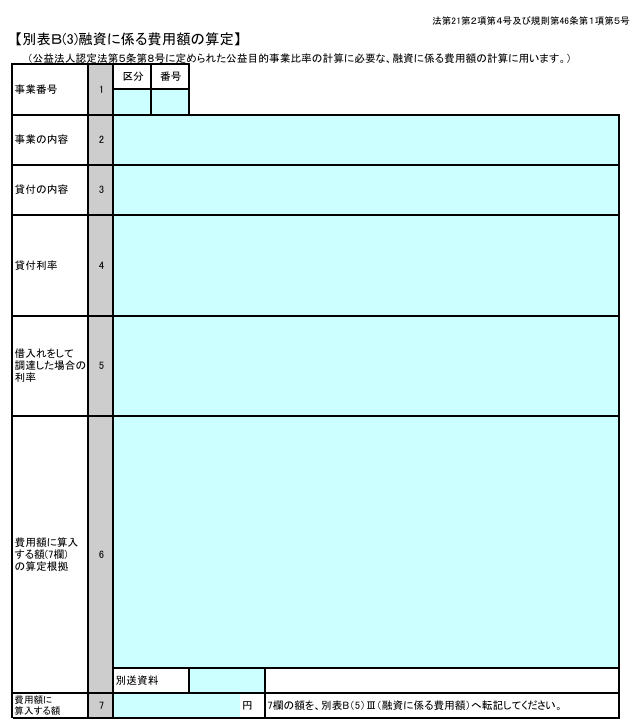

融資に係る費用額を算定する別表

なお、融資に係る費用額は、行政庁に提出する事業報告等の定期提出書類の別表B(3)を作成することにより算定を行います。

無償の役務の提供等に係る費用額の調整

無償の役務提供等に係る費用額の調整の趣旨については、土地の使用に係る費用額の調整及び融資に係る費用額の調整と同様となります。

ボランティアの方々が事業の実施にあたり役務を提供している場合は、実際は経済的な資源が投入されているのみ関わらず、無償であるために、事業内容が同一であっても、費用額で測定した事業規模が小さくなります。

そこで、無償の役務の提供等に係る費用額としては、このようなボランティアの方々の人件費相当を公益目的事業比率の費用額に調整するものとなります。

ここで、多くの公益法人では、無償で役務提供をしてくださるボランティアの方々に支えられて法人運営を行っており、当該調整については該当する可能性は高いと考えられます。

なお、当該調整額については、以下の留意が必要となります。

役務の要件

調整可能な役務は、以下の要件を満たす必要があります。

- その提供等が公益法人の事業等の実施に不可欠であること

- 公益法人は、提供等があることを予め把握しており、公益法人の監督下において提供等がなされること

- 通常、市場価値を有するものであること

金額の算定方法

無償の役務の提供等に係る費用額として公益目的事業比率の費用額に算入する金額は、合理的な算定根拠に拠るか、役務等の提供地における最低賃金に基づいて計算することになります。

根拠資料の作成義務

無償の役務の提供等に係る費用額を適用する場合は、公益法人において以下の情報を記載した書類を作成する必要があります。

- 提供者の住所

- 提供者の氏名

- 提供日時

- 役務等の内容

- 単価とその根拠

- 法人の事業との関係

また、上記の内容の概要については、公益目的事業比率の適合状況及びその明細として開示が必要となります。

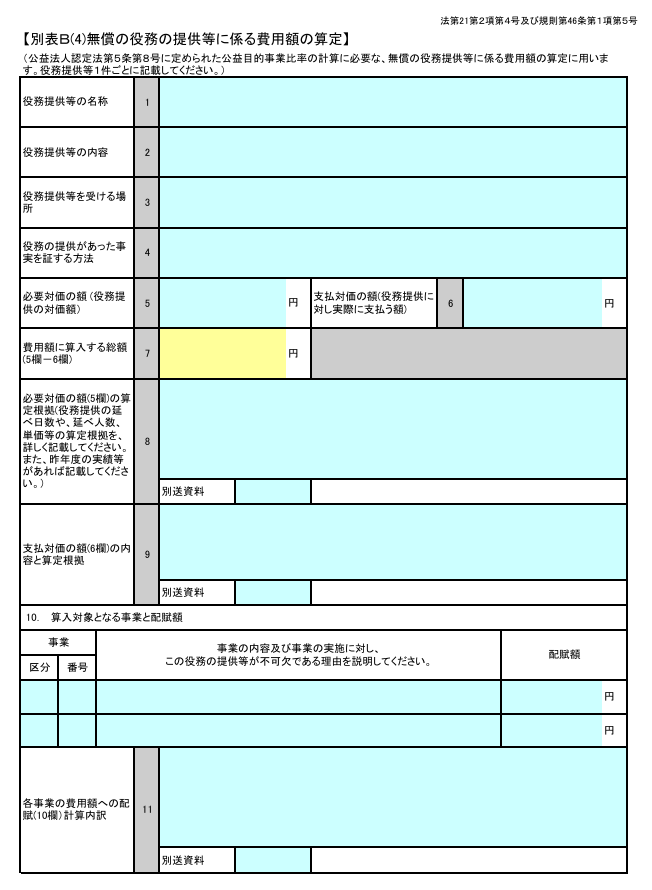

無償の役務の提供等に係る費用額を算定する別表

なお、無償の役務の提供等に係る費用額は、行政庁に提出する事業報告等の定期提出書類の別表B(4)を作成することにより算定を行います。

各調整額の適用に関する考え方

最後に、各調整額の適用についての考え方を一覧に整理します。

| 項目 | 適用の考え方 |

|---|---|

| 公益目的充実資金 | 財務規律の要件を満たすために適用します。 |

| 特定費用準備資金 | 公益目的事業比率への有利な影響はないため、他の財務規律を満たすために計上を行った際に連動して適用します。 |

| 引当金に係る調整 | 引当金の戻入益等の会計処理を行っている場合に適用します。 |

| 財産の譲渡損等の調整 | 財産の譲渡損等を事業費や管理費で会計処理を行っている場合に適用します。 |

| 財産の譲渡損等の調整 | 財産の譲渡損等を事業費や管理費で会計処理を行っている場合に適用します。 |

| 土地の使用に係る費用額の調整 | 公益法人が任意に適用できます。 正当な理由がある場合を除き、毎事業年度継続適用が必要となります。 |

| 融資に係る費用額の調整 | 公益法人が任意に適用できます。 正当な理由がある場合を除き、毎事業年度継続適用が必要となります。 |

| 無償の役務の提供等に係る費用額の調整 | 公益法人が任意に適用できます。 正当な理由がある場合を除き、毎事業年度継続適用が必要となります。 |

まとめ

公益目的事業比率については、制度改正前後で基本的な考え方に大きな変更はありません。

しかし、公益充実資金制度の創設に伴い、公益目的事業に対する費用額の積立額が全額費用額に影響するのではなく、一定の調整計算を行うことになりました。

そのため、「公益充実資金の調整の問題点」の項目において解説したように資産取得等を目的とした公益充実資金の積立を過年度に行っている場合は、公益目的事業比率の要件を満たすための積立に制限が生じる可能性が懸念されます。

上記のような問題点があることから公益法人は、公益充実資金に対する正しい理解と財務規律への将来的な影響を踏まえ把握することが望まれます。

関連記事

- 【公益法人の会計基準の改正方針解説】

- 【中期的収支均衡の概要】

- 【公益法人の公益充実資金とは】改正情報

- 【外部理事と外部監事】公益法人向け改正情報

- 【公益法人の奨学金】公益認定等ガイドライン解説

- 【公益法人の事業内容】申請書記載方法

- 【公益法人の変更認定と変更届出】改正情報解説