使途不特定財産額の保有制限とは

記事の概要

本記事は、公益法人の財務規律の1つである「使途不特定財産額の保有制限」について解説を行います。

また、2025年3月以前の旧制度である「遊休財産額の保有制限」との変更点を踏まえて解説を行います。

なお、本記事は、公益認定等ガイドライン(2024年12月改訂)を参考に作成しています。

記事の対象者

本記事は、「公益社団法人」「公益財団法人」の事務局や理事、監事の方を対象としています。

なお、本記事内では、「公益社団法人」「公益財団法人」を総称して「公益法人」とし、「一般社団法人及び一般財団法人に関する法律」を「一般法人法」、「公益社団法人及び公益財団法人の認定等に関する法律」を「認定法」と記載しています。

旧制度(遊休財産額保有制限)からの変更点

使途不特定財産額の保有制限は、2025年3月以前の制度である遊休財産額の保有制限と基本的な考え方に変更はありません。

しかし、使途不特定財産額の算定にあたっては、当該財産から控除する控除対象財産の分類方法や対象範囲、考え方が遊休財産額と異なっています。

また、使途不特定財産額から控除できる財産としては、「公益目的事業継続予備財産」という財産が創設されました。

さらに、保有上限額の算定方法については、原則として、前事業年度までの過去5年間の各事業年度の公益事業費相当額の平均額となりました。

以下、主な変更点となり、こちらについての解説を踏まえ、使途不特定財産額の保有制限の解説を行います。

- 公益目的保有財産の範囲の変更

- 法人活動保有財産の範囲の変更

- 公益充実資金の創設

- 資産取得資金の対象事業の変更

- 特定費用準備資金の対象事業の変更

- 指定寄附資金の果実の取り扱いの明確化

- 公益目的事業継続予備財産の創設

- 保有上限額の算定方法の変更

使途不特定財産額の保有制限の考え方

使途不特定財産とは、公益目的事業その他の事業等に現に使用されておらず、かつ、引き続きこれらのために使用されることが見込まれない財産をいいます。

ここで、公益法人が保有する資産は、公益目的事業を始めとする当該法人の事業活動・法人運営に有効に活用されるべきであり、公益目的事業の実施と関係なく財産が法人内部に過大に蓄積されることは適切ではないと考えられています。

そのため、使途不特定財産については、財務規律として一定の保有上限が設けされています。

以下、「使途不特定財産額の算定方法」と「保有上限額の算定方法」について解説を行います。

使途不特定財産額の算定

まず、使途不特定財産額の算定について解説します。

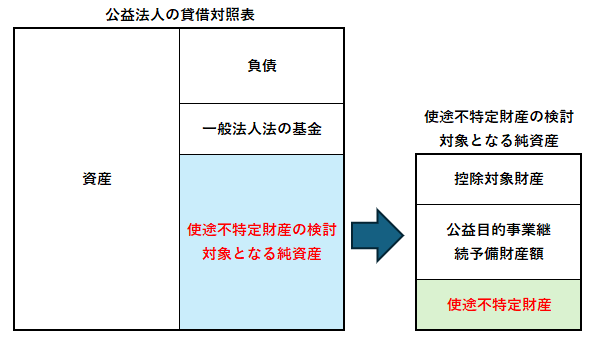

使途不特定財産額は、公益法人が保有するすべての財産の額から、負債の額、一般法人法131条の基金の額、控除対象財産の額(対応負債の額を除く)、公益目的事業継続予備財産額を控除して算定します。

使途不特定財産額=総資産額―(負債額+一般法人法第131条の基金の額)―(控除対象財産の額―控除対象財産の対応負債額)―公益目的事業継続予備財産額

以下、使途不特定財産額の算定にあたり「控除対象財産の額」、「控除対象財産の対応負債額」、「公益目的事業継続予備財産額」について解説します。

控除対象財産の額

使途不特定財産額の算定にあたっては、公益法人の総資産から将来支払い義務のあるような負債等を控除し、そこから「使用又は使用される見込みがある財産」を控除することになります。

ここで、当該「使用又は使用される見込みがある財産」は、認定法において「控除対象財産」として以下の資産等に限定して認められることになります。

- 公益目的保有財産

- 法人活動保有財産

- 公益充実資金

- 資産取得資金

- 特定費用準備資金

- 指定寄附資金

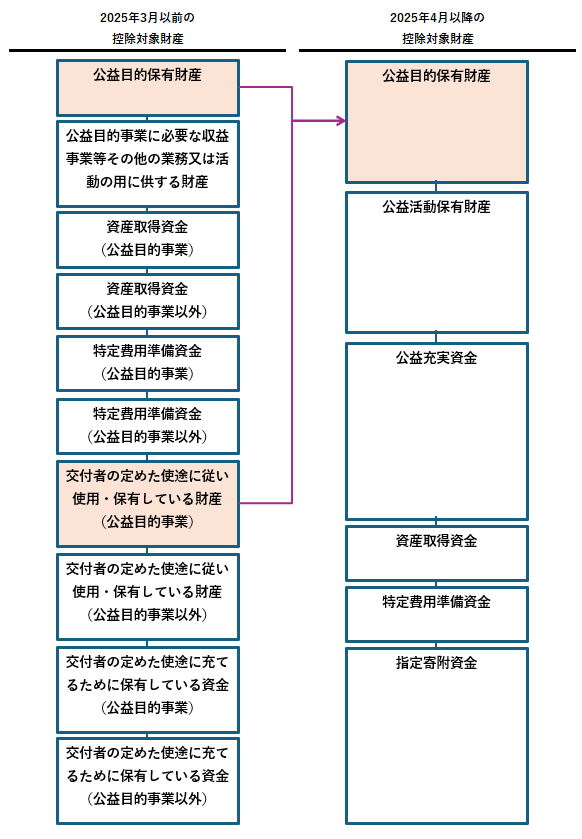

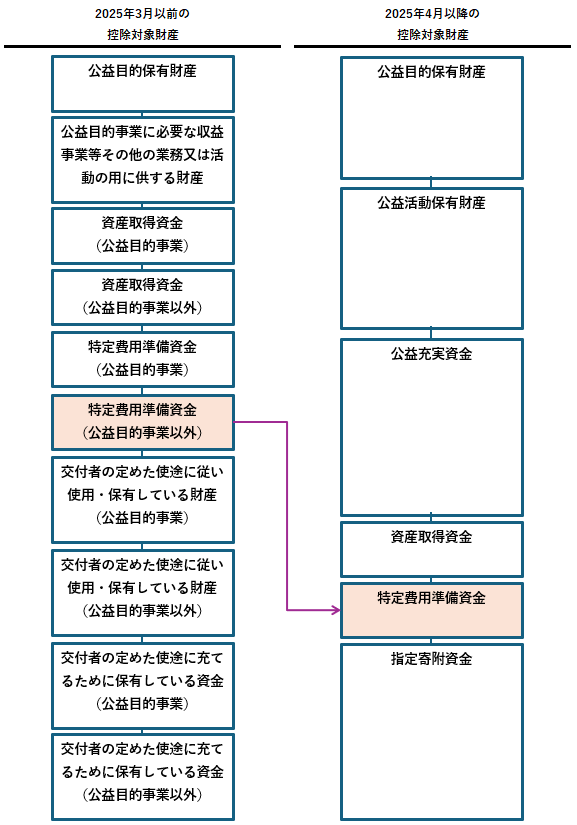

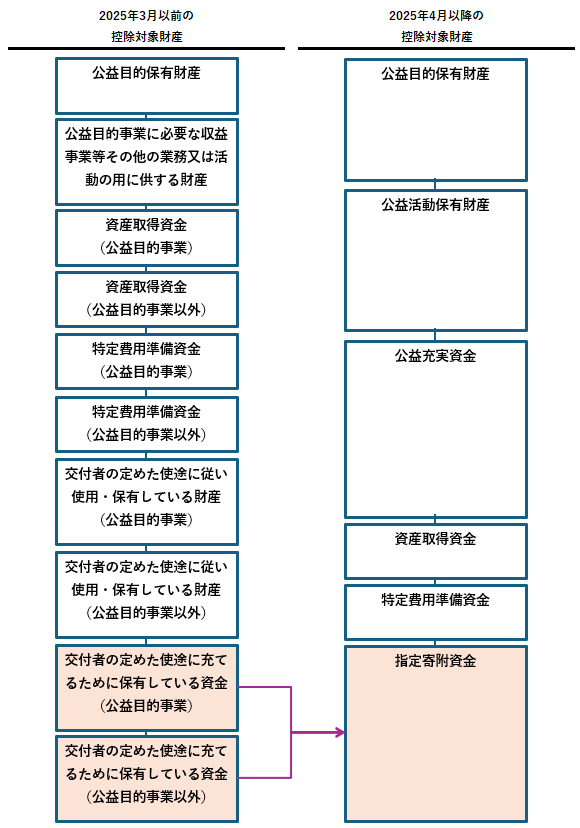

なお、2025年3月以前の認定法では、控除対象財産として以下の財産と定めていました。

- 公益目的保有財産

- 公益目的事業に必要な収益事業等その他の業務又は活動の用に供する財産

- 資産取得財産

- 特定費用準備資金

- 交付者の定めた使途に従い使用・保有している財産

- 交付者の定めた使途に充てるために保有している資金

ここで、控除対象財産は、認定法の改正前後で同じ名称であるにも関わらず、内容が異なっている点に注意が必要となります。

以下、控除対象財産の内容については、特に注意が必要であるため、認定法の改正前後での内容の変更についても含め解説を行います。

公益目的保有財産とは

概要

公益目的保有財産とは、公益法人が公益目的事業に継続的に使用している公益目的事業財産とされ、複数年度にわたり保有し続ける土地・建物等の実物資産、運用目的の金融資産が想定されます。

ここで、以下の財産は、公益目的保有財産として取り扱うことになります。

- 不可欠特定財産

- 定款に定めた基本財産のうち、公益目的事業財産に該当するもの

- 寄附等によって受け入れた財産で、交付者の定めた使途に従って公益目的事業に継続的に使用されている公益目的事業財産

- 使用実態に鑑み法人が公益目的保有財産であることを表示した公益目的事業財産

公益目的保有財産の金融資産の取り扱いについて

運用目的の金融資産を公益目的保有財産とする場合は、原則として取崩すことなく、その果実(配当金等の金銭)を継続的に公益目的事業の財源に充てることを目的として保有する必要があります。

ここで、金融資産について運用益を公益目的事業に使用するのではなく、当該財産そのものの取崩しを行い公益目的事業に使用することが想定される場合には、公益目的保有財産ではなく、公益充実資金として整理することになります。

また、無利息の預金等は、果実を継続的に公益目的事業の財源とすることができないため、公益目的保有財産に該当することはできません。

さらに、公益目的保有財産から生じた利息や配当金等の果実は、公益目的保有財産に該当しないことが明記されたため、公益目的保有財産から生じた果実を公益目的保有財産として追加計上することは出来ないことになりました。

2025年3月以前の「公益目的保有財産」との変更点

2025年4月以降の「公益目的保有財産」は、2025年3月以前の控除対象財産のうち「公益目的保有財産」だけでなく、「交付者の定めた使途に従い使用・保有している財産」のうち公益目的事業財産に該当する財産も含まれる内容に変更となっています。

そのため、例えば、寄贈者から公益目的事業に使用する使途を定め建物の寄贈を受けた場合、2025年3月以前の制度では、「交付者の定めた使途に従い使用・保有している財産」として取り扱うことが原則となりますが、公益法人の意思により公益目的保有財産として取り扱うことも可能でした。

しかし、2025年4月以降は、公益目的保有財産として取り扱うことで統一されることになります。

法人活動保有財産とは

概要

法人活動保有財産とは、公益法人が公益目的事業以外に継続的に使用している財産とされ、複数年度にわたり保有し続ける土地・建物等の実物資産、運用目的の金融資産が想定されます。

ここで、以下の財産は、法人活動保有財産として取り扱うことになります。

- 定款に定めた基本財産(公益目的事業財産を除く)

- 寄附等によって受け入れた財産で、交付者の定めた使途に従って特定の業務又は活動に継続的に使用されている財産(公益目的事業財産を除く)

- 使用実態に鑑み法人が法人活動保有財産であることを表示した財産

- 公益目的事業財産以外の財産で事実上継続的に公益目的事業に使用している財産(例:公益認定を受ける前に取得し公益目的事業財産としていな財産)

法人活動保有財産の金融資産の取り扱いについて

運用目的の金融資産を法人活動保有財産とする場合は、原則として取崩すことなく、その果実(配当金等の金銭)を継続的に公益目的事業以外の事業の財源に充てることを目的として保有する必要があります。

ここで、金融資産について運用益を公益目的事業以外の事業に使用するのではなく、当該財産そのものの取崩しを行い公益目的事業以外の事業に使用することが想定される場合には、法人活動保有財産ではなく、特定費用準備資金や資産取得資金として整理することになります。

また、無利息の預金等は、果実を継続的に公益目的事業以外の事業の財源とすることができないため、法人活動保有財産に該当することはできません。

さらに、法人活動保有財産から生じた利息や配当金等の果実は、法人活動保有財産に該当しないことが明記されたため、法人活動保有財産から生じた果実を法人活動保有財産として追加計上することは出来ないことになりました。

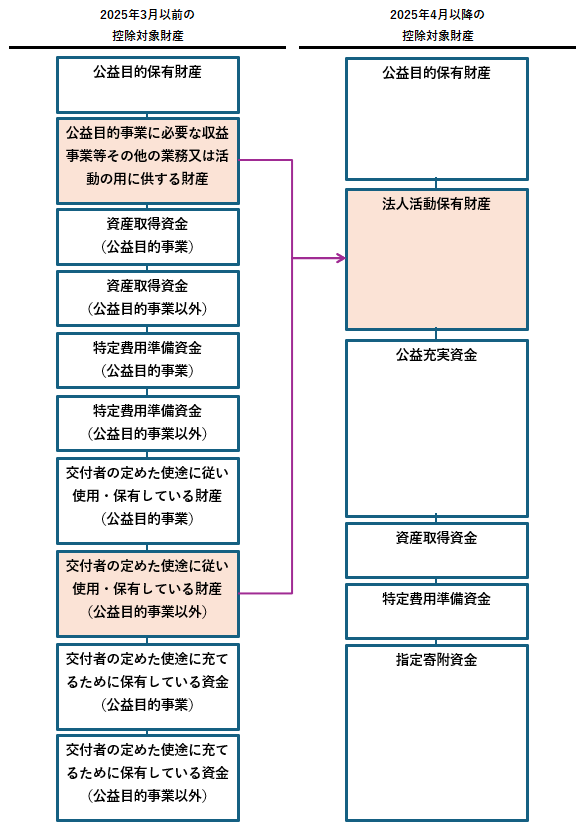

2025年3月以前の「公益目的事業に必要な収益事業等その他の業務又は活動の用に供する財産」との変更点

2025年4月以降の「法人活動保有財産」は、2025年3月以前の控除対象財産のうち「公益目的事業に必要な収益事業等その他の業務又は活動の用に供する財産」だけでなく、「交付者の定めた使途に従い使用・保有している財産」のうち公益目的事業財産以外の財産も含まれる内容に変更となっています。

そのため、例えば、寄贈者から公益目的事業に使用する使途を定め建物の寄贈を受けた場合、2025年3月以前の制度では、「交付者の定めた使途に従い使用・保有している財産」として取り扱うことが原則となりますが、公益法人の意思により「公益目的事業に必要な収益事業等その他の業務又は活動の用に供する財産」として取り扱うことも可能でした。

しかし、2025年4月以降は、法人活動保有財産として取り扱うことで統一されることになります。

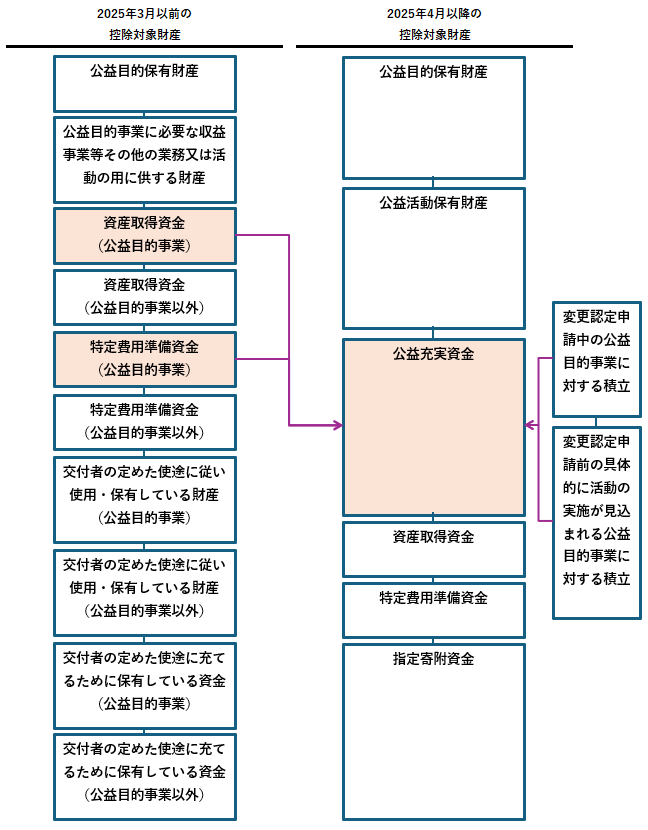

公益充実資金とは

概要

公益充実資金とは、将来の特定の活動の実施又は将来の特定の公益目的保有財産に係る資産の取得若しくは改良(以下「公益充実活動等」とします。)に係る費用等の支出に充てるために必要な資金として積み立てを行うことができる制度となります。

認められる積立内容

公益充実資金の積立内容としては、以下が想定されます。

- 将来の公益目的事業の実施に必要な費用に充当するための積立

- 公益目的保有財産の取得等のための積立

- 既存事業を維持するために将来の収支変動に備えた積立

- 将来の収入減少に備えた積立

- 変更認定申請中の公益目的事業に対する積立

- 変更認定申請前の具体的に活動の実施が見込まれる公益目的事業に対する積立

ここで、「変更認定申請中の公益目的事業に対する積立」と「変更認定申請前の具体的に活動の実施が見込まれる公益目的事業に対する積立」については、2025年3月以前の特定費用準備資金や資産取得資金において認められていない積立目的であり、公益充実資金特有の内容となります。

なお、繰越金、予備費等、将来の単なる備えとしての積立は、公益充実資金の積立内容としては認められません。

なお、公益充実資金については、要件等が詳細に定められています。

当該情報については、以下の記事に詳細の解説を行っていますので、参考にしてください。

2025年3月以前の制度との変更点

公益充実資金は、2025年3月以前の特定費用準備資金の公益目的事業部分と資産取得資金の公益目的事業部分に「変更認定申請中の公益目的事業に対する積立」と「変更認定申請前の具体的に活動の実施が見込まれる公益目的事業に対する積立」の積立を加えた制度となっています。

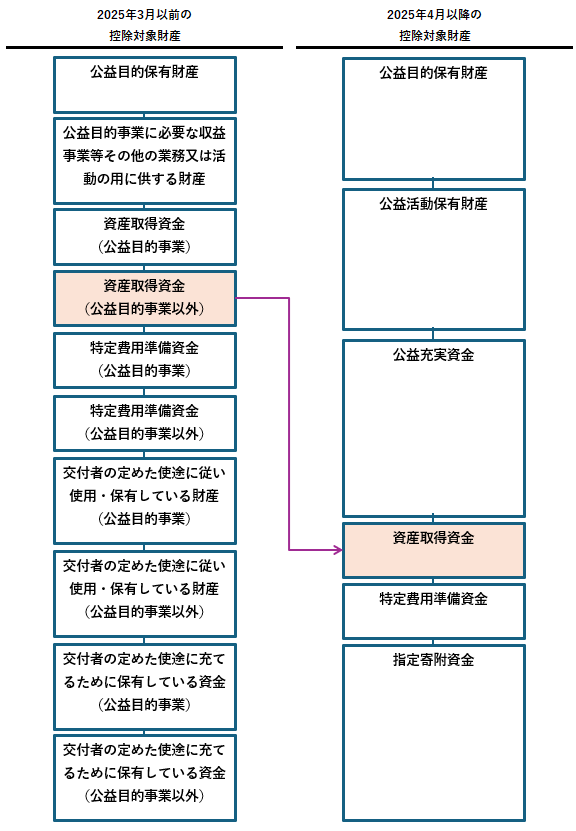

資産取得資金とは

概要

資産取得資金とは、特定の法人活動保有財産の取得又は改良に充てるため、法人の任意で積み立てる資金とされています。

資産取得資金の要件

ここで、資産取得資金の要件は、以下の通りとなります。

なお、下記の要件は概要のみであり、資産取得資金の詳細は、別記事で公開を予定しています。

- 法人活動保有財産の取得又は改良の対象とその時期が具体的なものであること。

- 建物取得資金などの具体的な名称を付し、貸借対照表の注記(資産及び負債の状況)上で表示していること。

2025年3月以前の「資産取得資金」との変更点

2025年3月以前の「資産取得資金」は、公益目的事業の資産(公益目的保有財産)、公益目的事業以外の財産も内包された概念となっていました。

一方、2025年4月以降の「資産取得資金」は、法人活動保有財産の取得又は改良に限定され、公益目的保有財産の取得又は改良に対する積立は、公益充実資金として整理されました。

特定費用準備資金とは

概要

特定費用準備資金は、公益目的事業以外の将来の特定の活動の実施のために特別に支出する費用(事業費・管理費に計上されるもので、引当金の対象となるものは除く。)に係る支出に充てるために保有する資金である。

特定費用準備資金の要件

ここで、特定費用準備資金の要件は、以下の通りとなります。

なお、下記の要件は概要のみであり、特定費用準備資金の詳細は、別記事で公開を予定しています。

- 活動の内容及び時期が費用として擬制できる程度に具体的なものであること。

- 10年のように長期を超えるような事業ではないこと。

- 繰越金、予備費等、将来の単なる備えとして積み立てるものではないこと。

- 建物修繕費用準備資金、事務所移転費用準備資金などの具体的な名称を付し、貸借対照表の注記(資産及び負債の状況)上で表示していること。

2025年3月以前の「特定費用準備資金」との変更点

2025年3月以前の「特定費用準備資金」は、公益目的事業ための活動の費用、公益目的事業以外のための活動の費用も内包された概念となっていました。

一方、2025年4月以降の「特定費用準備資金」は、公益目的事業以外の活動に限定され、公益目的事業の活動に対する費用は、公益充実資金として整理されました。

指定寄附資金とは

概要

指定寄附資金とは、寄附者等による使途の定めに従って保有する資金(金銭、預金のほか有価証券等の金融資産を含む。)であり、寄附者等による使途の定めに従い、公益目的事業、収益事業等その他法人の業務又は活動に費消されるべく待機しているものであり、これらの使途に使用されることが見込まれる財産とされています。

指定寄附資金の金融資産の取り扱いについて

指定寄附資金から派生して取得した果実は、寄附等により受け入れた財産そのものでないため、指定寄附資金には該当しないことが明確になりました。

なお、寄附者等による使途の定めに従って保有する資金そのものを費消するのではなく、当該財産を継続的に運用しその果実を事業の財源として使用することを目的とする場合は、公益目的保有財産又は法人活動保有財産として整理されます。

2025年3月以前の「交付者の定めた使途に充てるために保有している資金」との変更点

2025年3月以前の「交付者の定めた使途に充てるために保有している資金」と2025年4月以降の「指定寄附資金」について制度改正前後において取り扱い範囲に大きな変更はありません。

なお、運用にあたり寄附者等による使途の定めについての考え方や決算書での注記の表示内容等についての変更はありますが、当該内容については、別記事で解説を行うことを予定しています。

控除対象財産の対応負債額の算定

使途不特定財産額の算定は、以下の式のように総資産額から負債額と控除対象財産額を控除して行われます。

使途不特定財産額=総資産額―(負債額+一般法人法第131条の基金の額)―(控除対象財産の額―控除対象財産の対応負債額)―公益目的事業継続予備財産額

例えば、リース契約により公益目的保有財産である工具器具備品を購入した場合、原則として負債であるリース債務と控除対象財産であるリース資産が計上されることになります。

ここで、使途不特定財産額の計算においては、当該リース債務と控除対象財産であるリース資産が二重に控除されることになります。

そのため、このような二重計算を調整するために控除対象財産に対応する負債の額を計算し、控除対象財産から控除する必要があります。

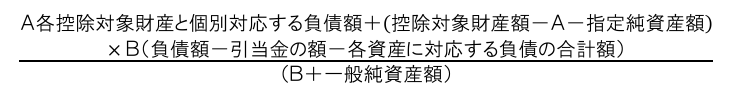

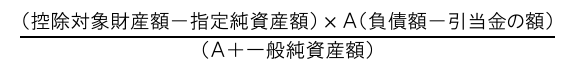

なお、計算方法としては、個別対応方式と簡便方式があり、具体的な算定式は以下のとおりとなります。

個別対応方式

まず、個別対応方式の算定方法は、以下のとおりです。

簡便方式

次に、簡便方式の算定方法は、以下のとおりです。

公益目的事業継続予備財産

使途不特定財産額の保有制限の算定においては、「公益目的事業継続予備財産」を控除することができます。

ここで、公益目的事業予備財産とは、使途の定まっていない財産のうち災害その他の予見し難い事由が発生した場合においても公益目的事業を継続的に行うために必要な限度において保有する必要があるものとして一定の要件を満たす公益目的事業財産とされています。

なお、公益目的事業予備財産の詳細については、以下の記事で詳細な解説を行っていますので参考にしてください。

使途不特定財産の保有上限額の算定

2025年3月以前の遊休財産額の保有上限額は、当該事業年度の公益目的事業の事業費に一定の調整を行った金額となっていました。

そのため、2025年3月以前の保有上限額の算定方法では、決算書が確定するまで遊休財産額の保有上限額の算定が行えず、決算確定後に遊休財産額の保有制限の要件を満たさないことが判明するという問題がありました。

しかし、2025年4月以降の使途不特定財産額の保有上限の算定は、原則として前事業年度までの過去5年間の各事業年度の公益目的事業の事業費に一定の調整を行った金額の平均額とすることに変更となりました。

これにより、当該事業年度の公益目的事業の事業費の影響を受けないことになるため、使途不特定財産の要件の検討が容易となりました。

また、公益目的事業が急速に拡大しているような場合、過去5年間の平均とする算定方法では、公益法人の現在の事業規模に応じた財産を確保できない可能性も懸念されます。

そこで、当該保有上限額の算定方法の特例として、当該事業年度又は前事業年度の当該事業年度の公益目的事業の事業費に一定の調整を行った金額とすることも認められることになりました。

保有上限額算定方法(原則)

使途不特定財産の保有上限額の算定方法(原則)は以下のとおりです。

ⅰ保有上限額=各事業年度のⅱの額の合計額÷事業年度数

ⅱ各事業年度の公益目的事業費相当額(※1)=Aの合計額-Bの合計額

A=「損益計算書に計上すべき公益目的事業費」+「商品製品譲渡時の原価額」+「公益充実資金の積立額(以下の計算式により算定した金額(※2))」

B=「引当金の取崩額」+「財産譲渡時の損失、評価損、運用損失(※3)」+「公益充実資金の取崩額(資産取得等に充てた額を除く)」

※1 期間が1年でない事業年度については、「Aの合計額-Bの合計額」を事業年度の月数で割って12を掛けた額とする。

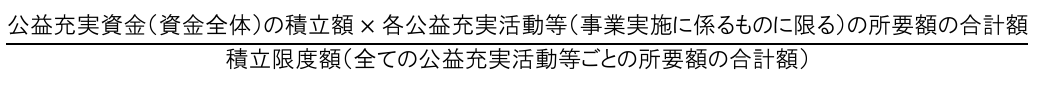

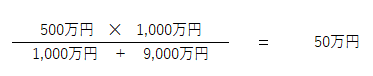

※2 公益充実資金の積立額の算定式

※3 損益計算書に計上する公益目的事業費にこれらが含まれる場合に限る。

保有上限額算定方法(特例)

使途不特定財産の保有上限額の算定方式(特例)は以下のとおりです。

保有上限額=当該事業年度又は前事業年度の上記Aの合計額-当該事業年度又は前事業年度のBの合計額

保有上限額の公益充実資金の積立額の問題点

公益充実資金の積立額のうち使途不特定財産額の保有上限額に算入できる金額は、全体の所要額に対する事業実施に係る活動の所要額の比率で算定することになります。

そのため、2025年3月以前の制度では、公益目的事業のための特定費用準備資金の積立を行うことにより、積立額全額が保有上限額に上乗せされました。

しかし、2025年4月以降の制度では、所要額の比率で費用に対する積立と資産取得等に対する積立について按分計算をすることになるため、資産取得等の積立に対する所要額が多額にある場合は、費用に対する積立が相対的に少額となります。

事例解説

以下の事例で解説を行います。

- 当該事業年度の公益充実資金の積立500万円

- 実施事業に係る公益充実活動等の所要額が1,000万円

- 資産取得等に係る公益充実活動等の所要額9,000万円

上記の前提で検討すると当該事業年度に500万円の積立を行っているにも関わらず、公益事業比率の公益目的事業の費用額に算入できる金額は50 万円となります。

上記に事例のように、過年度に公益充実資金の所要額に資産取得等を目的とするものを設定している場合は、当該事業年度の公益充実資金の積立額の一部のみ使途不特定財産額の保有上限額に算入されることになります。

また、事例にように過年度に多額の資産取得等に係る公益充実活動等の所要額を設定している場合は、公益充実資金の積立を行ったとしても当該影響が少額となり、使途不特定財産の保有制限の達成が困難という状況が生じてしまう可能性が懸念されます。

新制度施行から5年を経過するまでの間の対応

新制度施行から5年を経過するまでの間は、旧制度において算定した各事業年度の公益目的事業の事業費に一定の調整を行った金額を含め、過去5年間における各事業年度の数値を基礎に上限額を算定することになります。

公益法人としての活動実績が5年に満たない場合

公益認定を受けた後に5年を経過していない公益法人については、公益法人としての活動実績がある期間の数値を基礎に上限額の算定を行うことになります。

まとめ

使途不特定財産額の保有制限についての基本的な考え方は、2025年3月以前の遊休財産額の保有制限と類似しています。

しかし、控除対象財産については、制度改正前後で同じ名称であるにも関わらず、定義や範囲などの内容に変更が生じているため注意が必要となります。

また、公益目的事業継続予備財産という新制度も導入されていますが、現時点においって公表されている内容が抽象的であり、実務上の対応にあたっては、内閣府等からの追加の情報開示が必要と考えられます。

さらに、使途不特定財産の保有上限額の算定については、算定対象年度の費用を使用するのではなく、過去5年間の平均を使用することが可能となったため、事前の検討が容易となりました。

使途不特定財産の保有制限においては、2025年3月以前の遊休財産額の保有制限と類似している点が多くありますが、変更されている点も多數あります。

そのため、使途不特定財産の保有制限の理解にあたっては、制度改正前後の変更点を比較しながら理解することが有用と考えます。

関連記事

- 【公益法人の会計基準の改正方針解説】

- 【中期的収支均衡の概要】

- 【公益目的事業比率の概要】2025年4月以降版

- 【公益法人の公益充実資金とは】改正情報

- 【公益目的事業継続予備財産】要件等の解説

- 【外部理事と外部監事】公益法人向け改正情報

- 【公益法人の奨学金】公益認定等ガイドライン解説

- 【公益法人の事業内容】申請書記載方法

- 【公益法人の変更認定と変更届出】改正情報解説