公益法人の委員に対する源泉徴収

本記事の対象者

本記事は、「公益社団法人」「公益財団法人」「一般社団法人」「一般財団法人」の事務局の方、理事、監事、委員として関与されている方を対象としています。

なお、本記事内では、「公益社団法人」「公益財団法人」「一般社団法人」「一般財団法人」を総称して、「公益法人」と記載します。

本記事の概要

本記事は、公益法人で設置されることの多い委員会の「委員」に対する源泉徴収に着目して解説を行います。

また、公益法人で誤解の生じやすい講師の交通費に対する源泉徴収と比較して説明を行います。

委員に支払う謝金の源泉徴収

源泉徴収制度概要

まず、源泉徴収制度の概要を説明します。

会社などの組織で働き、給料を貰う際には、給料から源泉所得税が控除されて支給されます。

このように特定の金銭を支払う際、公益法人は、所定の税額を控除し、その税額を税務署に納付する義務があります。

金銭を受け取る側の個人は、源泉徴収税を控除された後の金額を受け取りますが、当該個人の最終的な税額は確定申告時に調整されます。また、年末調整の対象者は、確定申告をせずに年末調整により調整されます。

このように支払者である公益法人が支払時に先に税金を徴収し、支払いを受けた個人に変わり税金を税務署に納税する制度を源泉徴収制度と言います。

個人で支払いを受ける金銭については、確定申告時に申告が漏れる可能性があります。源泉徴収制度は、先に所定の税金を個人から徴収することにより、個人の申告漏れ等の問題を回避し、適正な納税制度を維持することを目的としています。

委員との契約関係

ここで、公益法人が設置する委員会の委員に対して謝金や交通費を支給した場合、当該支払いに対し源泉徴収が必要であるかという疑問が生じます。

委員会の委員に対する源泉徴収について検討する前に、公益法人と委員との契約関係について整理を行う必要があります。

公益法人と委員会の委員は、公益法人の理事や監事と同様に、委任契約関係にあると解釈されます。

ここで、委任契約とは、当事者の一方が法律行為をすることを相手方に委託し、相手方がこれを承諾することによって、その効力を生ずる契約形態をいいます。

類似している契約形態に「請負契約」と「雇用契約」があります。委任契約を理解するために、請負契約や雇用契約との違いを比較してみましょう。

委任契約と請負契約との比較

まず、請負契約との比較です。

請負契約は、何かの業務を依頼し、業務の完了後に報酬を支払うという契約関係であり、業務の完了と報酬が紐づきます。一方、委任契約の場合は、業務の完了と報酬が紐づきません。

委任契約と雇用契約との比較

次に、雇用契約との比較となります。

雇用契約は、会社と従業員という関係からイメージできるように、労働に従事することで報酬を受け取ることを約束する契約となります。委任契約との相違点は、雇用契約が雇用される側は、専ら雇用者から指図を受けて働く必要があり、雇用者に従属する関係にあります。一方、委任契約は、依頼された業務に対して広い裁量権があります。従属という関係はありません。

委員に支払う謝金の源泉徴収

上記で説明したように公益法人と委員会の委員の関係は、委任関係となり、理事や監事と同様の契約形態となります。

そのため、委員の謝金に対する源泉徴収の考え方も理事や監事に対する役員報酬と同様に考えます。すなわち、委員の謝金は、源泉徴収が必要であり、その税額の算定方法は、税額表を用いて算定することになります。

ただし、ここで源泉徴収税額を計算する税額表について注意が必要となります。

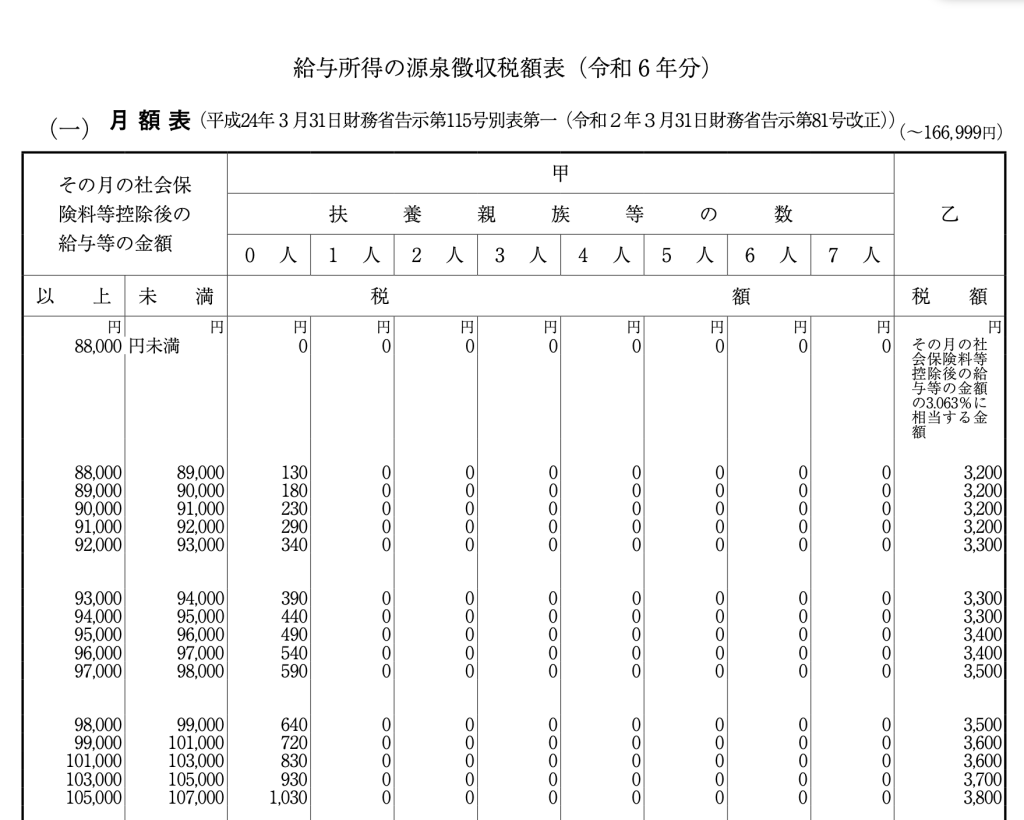

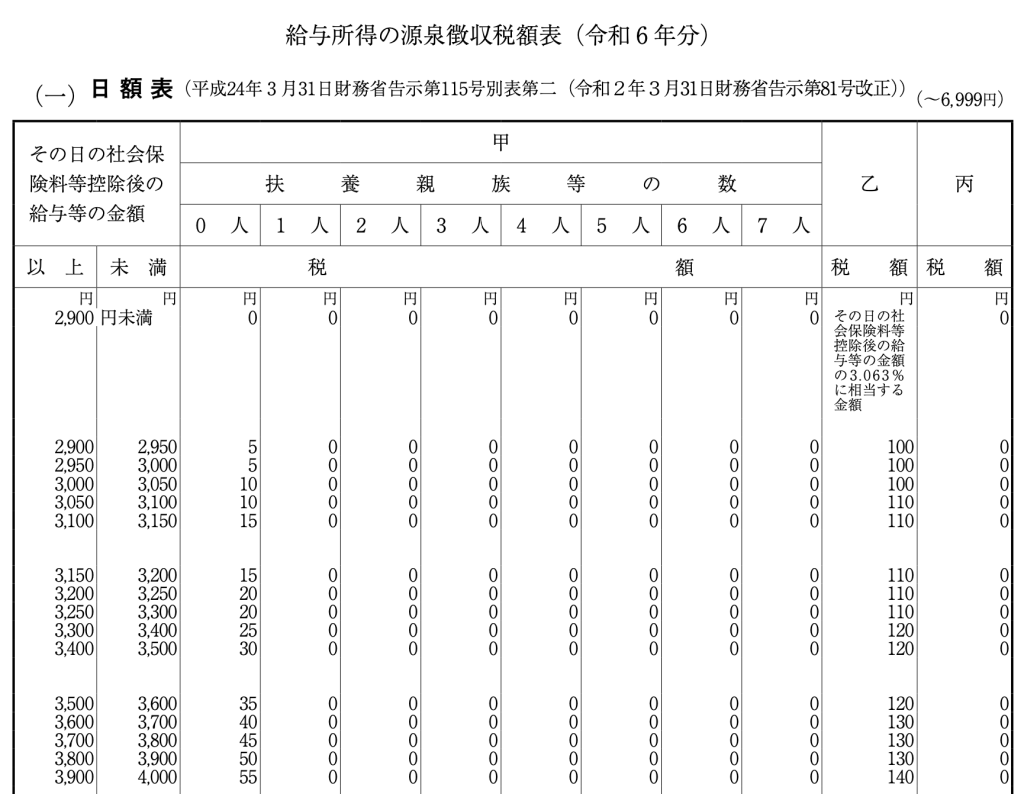

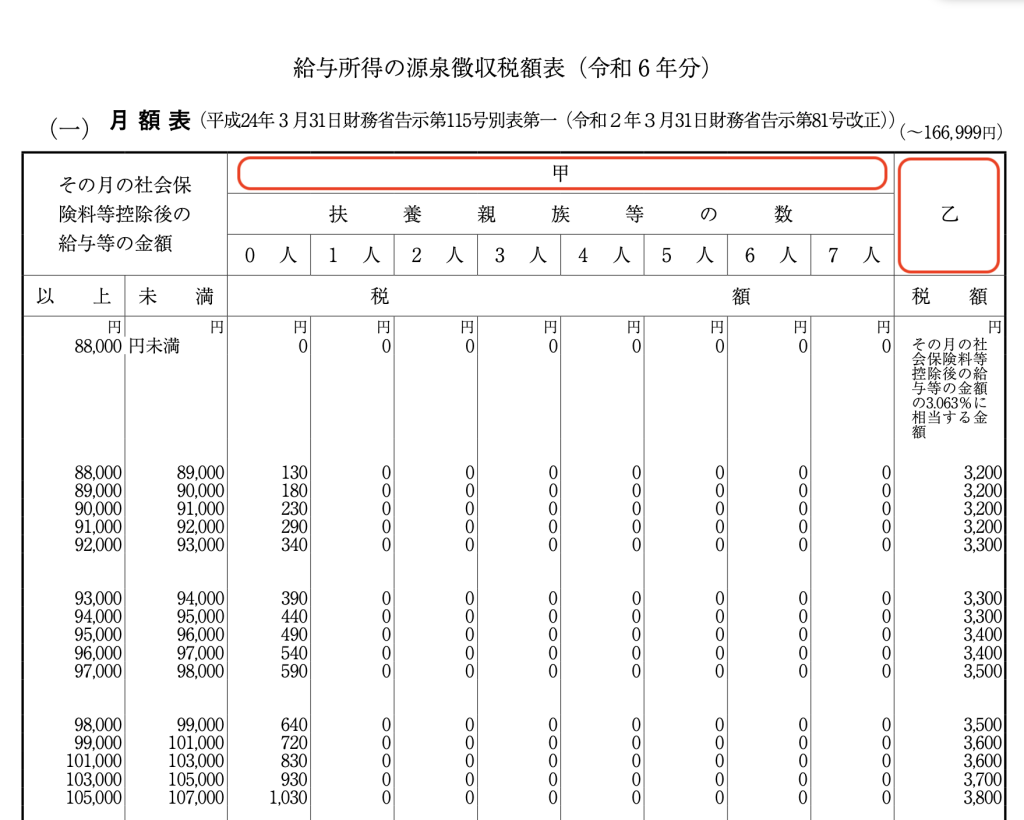

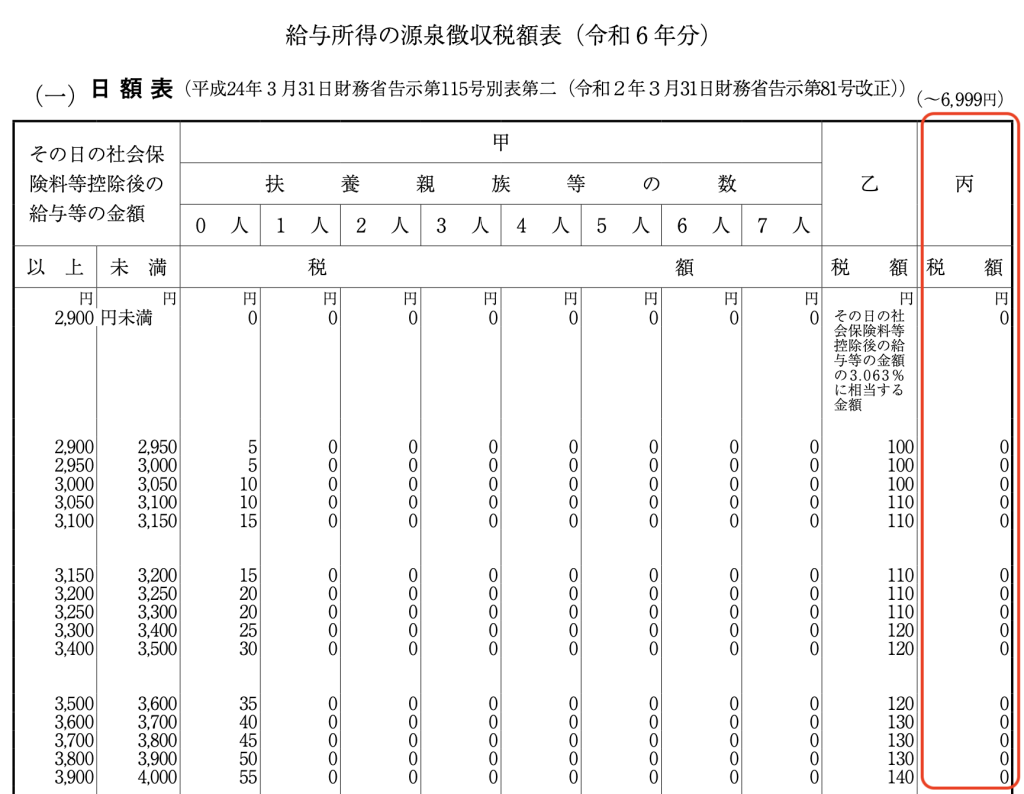

税額表には、月額表と日額表があり、それぞれ甲欄と乙欄に区分されます。

税額表

月額表と日額表のどちらの税額表を使用し、甲欄、乙欄、丙欄のいずれの税額を使用するか誤解が多くあります。以下の表に判断基準を整理しています。

ここから、月額表と日額表選択の判断基準、甲欄、乙欄、丙欄選択の判断基準について解説します。

| 税額表の区分 | 給与等の支給区分 | 税額表の使用する欄 |

|---|---|---|

| 月額表 | ⑴月ごとに支払うもの ⑵半月ごと、10日ごとに支払うもの ⑶月の整数倍の期間ごとに支払うもの | 甲欄:「給与所得者の扶養控除等申告書」を提出している人に支払う給与等 乙欄:その他の人に支払う給与等 |

| 日額表 | ⑴毎日支払うもの ⑵週ごとに支払うもの日雇賃金を除きます。 ⑶日割で支払うもの | 甲欄:「給与所得者の扶養控除等申告書」を提出している人に支払う給与等 乙欄:その他の人に支払う給与等 |

| 日額表 | 日雇賃金 | 丙欄 |

月額表か日額表かの判断基準

日額表の日雇賃金については、やや特殊なため別項目を設け解説します。

ここでは、日雇賃金を除き、月額表か日額表のいずれの税額表を使うべきか検討します。

まず、月額表は、謝金等を毎月◯日に支払うように一定の期間の謝金を月に1度か2度まとめて支払う場合に適用します。

次に、日額表は、謝金等をその都度支払う場合や毎週◯曜日に支払うというように日単位、又は週単位で支払う場合に適用します。

公益法人の委員会の委員に対し謝金を支払う場合、毎月特定の日に振込により支払うケースや委員会の当日に現金払いで直接支払うような場合があります。

甲欄か乙欄かの判断基準

月額表か日額表かについて、支払い方法により区分したら、次は、甲欄を適用するか乙欄を適用するか検討します。

甲欄、乙欄とは、税額表の以下の箇所を示します。

甲欄を適用されるか乙欄が適用されるかで徴収される税額が異なります。

甲欄は乙欄と比較し源泉徴収税額が少額となります。また、甲欄は、88,000円までであれば、源泉徴収税額が0円となりますが、乙欄は3.063%となっているため、源泉徴収税額が必ず必要となります。

しかし、甲欄を適用するには、「給与所得者の扶養控除等申告書」という書類を委員が公益法人に提出していることが条件となります。

ここで、「給与所得者の扶養控除等申告書」は、従業員であれば、入社時や年末調整の時期に毎年提出している書類となります。当該書類は、年末調整のための必要な書類であり、複数の法人で働いている場合でも、1つの法人に対してのみ提出できます。したがって、主たる勤務先以外では、「給与所得者の扶養控除等申告書」を提出することができないことになります。

委員に対して適用される税額表

上記までの説明で月額表、日額表、甲欄、乙欄の適用条件を解説しました。

月額表か日額表は、支払い元の公益法人のルールにより異なります。一方、一般的に公益法人の委員会の委員は、他の法人等で働いている方が一時的に委員として支援されているケースが多く、「給与所得者の扶養控除等申告書」の提出は出来ず、甲欄か乙欄の判断については、乙欄になるケースが大半と想定されます。

そのため、委員に対して謝金等支払う場合は、「月額表乙欄」か「日額表乙欄」を使用し、源泉徴収を行うことを、まず前提として検討を開始してください。

そのうえで、給与所得者の扶養控除等申告書の提出状況や後ほど説明する丙欄が適用できるかを個別に検討することが有用です。

日雇賃金が適用出来るケース

最後に、日雇賃金について解説を行います。

日雇賃金とは、日々雇い入れられる人が、労働した日又は時間によって算定され、かつ、労働した日ごとに支払を受ける(その労働した日以外の日において支払われるものも含みます。)給与等をいいます。但し1か所の勤務先から継続して2か月を超えて給与等が支払われた場合には、その2か月を超える部分の期間について支払われるものは含まれません。

日雇賃金は、学生が夏休みの期間だけ行う短期のアルバイトに対する給料をイメージしてください。

このような学生のアルバイトに対して年末調整や確定申告での還付等を行うことは手間であるため、丙欄という特別な区分を設け、源泉徴収税額も少額に設定されています。

具体的には税額表に記載があるように9,300円未満は、税額は0円であり、9,300円以上となった場合でも税額は少額となっています。

公益法人の委員会の委員に丙欄を適用可能か?

当該丙欄を委員の謝金にも適用できないか問題となります。

ここで、通常、公益法人の設置する委員会の委員の任期は、数ヶ月から数年となります。そのため、委任契約も2ヶ月以上となるケースが多く、日雇賃金の要件のうち「但し1か所の勤務先から継続して2か月を超えて給与等が支払われた場合には、その2か月を超える部分の期間について支払われるものは含まれません。」という記載箇所の影響により、丙欄は適用できないケースが一般的です。

丙欄の適用は、例えば、何らかの事情により1ヶ月だけ委員に就任する場合など、特殊な状況に限定されると考えられます。

委員に支払う交通費の源泉徴収

上記までで、委員の謝金に対する源泉徴収の考え方を説明し、内容は役員報酬と同様である旨を解説しました。

次に、委員に支払う交通費について検討します。

委員に支払う交通費も役員に支払う交通費と同様に考えます。

交通費を実費精算として精算する場合には、源泉徴収は不要であり、通勤手当を支給する場合であっても税法で定める非課税限度額の範囲内であれば、源泉徴収は不要となります。

非課限度額は、例えば交通機関又は有料道路を利用している場合は、1か月当たりの合理的な運賃等の額(最高限度10万円)となっており、一般的な会社の従業員と同じように実費相当の交通費を委員に支給するのであれば、源泉徴収は不要となります。

講師に支払う交通費の源泉徴収との相違点

今回の記事では、公益法人の設置する委員会の委員に支払う謝金と交通費について説明していますが、理事や監事と同様の扱いをするというが結論となります。結論だけを理解して頂ければ、特に問題のない論点と思われるかもしれません。

しかし、今回の記事は、その論拠を踏まえて詳細に説明を行いました。

その理由は、講師に対する謝金や交通費との誤解が実務では非常に多いためです。

公益法人にとっての委員会の委員は、講師と同様に外部の方に手伝って貰っているという意識が強くあります。そのため、委員を講師と同様に請負契約と誤解し、委員からも講師同様に謝金と交通費の両方から10.21%を徴収している事例が多くあります。

ここで、税額表の乙欄は、10.21%よりも徴収額が高額となるケースがあります。その場合、源泉徴収漏れとなる可能性があり、追加納税のリスクが懸念されます。

源泉徴収のうち、講師の交通費に対する源泉徴収漏れと委員に対する徴収額の判断ミスは、公益法人の税務調査の典型論点となっており、初めての税務調査では必ず調査される項目と理解してください。

なお、講師に対する源泉徴収については、下記の記事で詳細に解説を行っていますので、こちらの記事も参考にしてください。

まとめ

本記事では、公益法人の委員に対する謝金および交通費の源泉徴収について解説しました。

委員との契約関係や源泉徴収の基本的な仕組みを理解し、適切な税額表の選択や税額の算定方法を確認することが重要となります。

また、委員に対する謝金や交通費の源泉徴収の取り扱いは、講師に対する取り扱いを誤解の多い論点となります。

ここで、公益法人の税務調査においては、委員や講師に対する源泉徴収の徴収ミスは、典型的な調査項目となっています。税務調査が入ることが確定してからでは、対応が困難な税目となっていますので、日常の源泉徴収事務から確認をすることが有用となります。

関連記事

関連サービス

公益法人会計基準を適用しての記帳代行や税務相談を依頼をご検討の場合は、こちらのページにサービス概要を記載しております。

公益法人の決算書作成や財務三基準等について依頼をご検討の場合は、こちらのページにサービス概要を記載しております。